佳兆业寻求利用美国破产法协助其在香港的重组过程。佳兆业根据破产法第15章在纽约申请破产,以处理债权人在美国提起的诉讼或在其他国家的重组。拥有149亿美元债务和161亿美元资产的佳兆业,96%的离岸债务持有人支持其在香港的重组协议。香港法院将批准该计划,佳兆业于5月20日举行债权人会议。

佳兆业地产在南京还有一个项目,即位于河西南部20-7号的佳兆业城市广场

佳兆业城市广场位于河西南部的余醉街区和南部的太清路的交叉口。这一带的位置比较好,属于河西,南部的核心区,占用了该区的便利和配套设施。

2014年1月29日,佳兆业在股权,举行公开转让拍卖,南京奥体建设“拆分”退市股权, 奥信, 南京,房地产公司在河西,拥有G09地块,以43.8亿元成交,底价约14500元/平方米。

同年4月,佳兆业公布了项目名称,其在南京的首个项目被命名为“佳兆业城市广场”。6月17日公布规划方案,显示该项目规划16栋高层住宅。同时,社区内将建设幼儿园、菜市场、医疗保健、体育、娱乐等公共设施,总面积约11万平方米,容积率2.75,总建筑面积约30万平方米,是佳兆业集团在南京的首个项目。

2015年7月25日,佳兆业城市广场首次开盘,1号楼123套精装房开盘。开盘后均价为24500元/平米,开盘当天就撤了近九个成。

截至2016年1月3日,佳兆业城市广场新增5号楼,面积8712.3141万平方米,共103套房,均价3.1万元/平方米,当日售罄。据边肖介绍,目前佳兆业城市广场没有待售房屋。3号楼成交的价格在33500元/平米左右,部分房子已经到了34000元/平米。共推出204套,目前已售罄。

佳兆业城市广场一直是河西,的热门标杆,每次的销售情况都非常火爆。佳兆业城市广场规划总户数约为2449户,整个项目分三期开发。目前,第一个项目是一期甲座,约有613户(一期4栋613户,二期5栋694户,三期7栋1142户)。据边肖说,一期的房子都卖完了,佳兆业城市广场没有房子卖。据佳兆业城市广场项目相关人员介绍,预计下一轮推介会在2016年6月。

但是,佳兆业集团在美国申请破产的消息传来,不知道会不会对南京佳兆业城市广场后续项目造成影响据边肖消息,当地时间5月6日星期四,佳兆业集团根据《美国破产法》第15章向曼哈顿法院提交了破产保护申请。当企业在国外重组债务时,他们经常利用这一规定来对付美国的债权人或在美国的诉讼

佳兆业表示,在重组期间,持有96%海外债务的香港,债权人支持重组协议。有鉴于此,专家组期望香港法院批准该计划。佳兆业破产

佳兆业在提交给法院的文件中表示,截至2014年,该公司90%的国内债务已经偿还或达成成重组协议。该公司去年拖欠美元债券,是中国首家拖欠美元债券的房地产开发商。

根据佳兆业4月26日发布的公告,截至25日,约432.5亿元人民币的内债已办理相关手续,成重组完成。

佳兆业集团简介:

佳兆业集团成,成立至今已有15年,房地产开发是其“3 1”战略的三驾马车中的佼佼者。集团产品覆盖珠三角, 长三角, 渤海, 渝, 成华中等中国,经济腹地,业务覆盖深圳, 广州、上海和北京等30多个重要城市,拥有90多个房地产开发项目和近2330万平方米土地储备。它还以其专业和系统的质量控制体系而闻名于业界,其发展能力在行业领先

佳兆业的重组过程

佳兆业债务问题不是“资不抵债”,而是资金金融机构违约后,政府将其冻结,因为非经济风险被锁定在房地产上,无法回到资金。因此,从债务重组和处置的技术角度来看,这并不难。

佳兆业的债务重组过程分为两个部分:国内债务重组和海外债务重组。

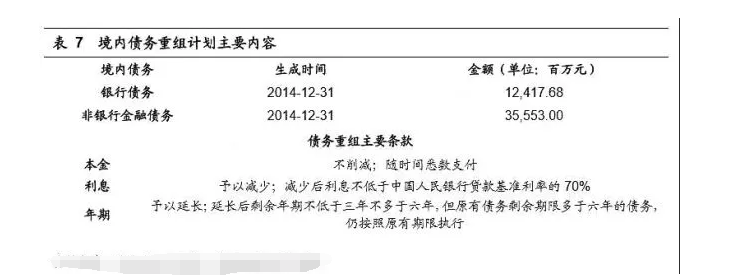

1)国内重组计划

佳兆业通过修改其他债务条件制定了国内债务重组计划,这些条件可以概括为“不减本金、减息、展期”。

融创中国控股有限公司(简称“融创”)是一家在香港,上市的专业从事住宅和商业地产综合开发的企业。

佳兆业提出的重组计划是向所有国内债权人全额支付本金,而不改变公司的国内债务抵押和担保,也不减少债权人的本金。但相关债务利息将下调,下调后的利息不低于人民银行贷款基准利率的70%,剩余债务期限延长至3 -6年。原债务剩余期限超过6年的债务,仍按原期限执行。

该计划的主要方向是获得国内债权人的支持。国内债权人是佳兆业,的主要债权人,国内债权人同意重组,这意味着成已经完成了佳兆业一半以上的债务重组。据此前媒体报道,国内债权人普遍认可佳兆业提出的国内重组计划

2)海外重组计划

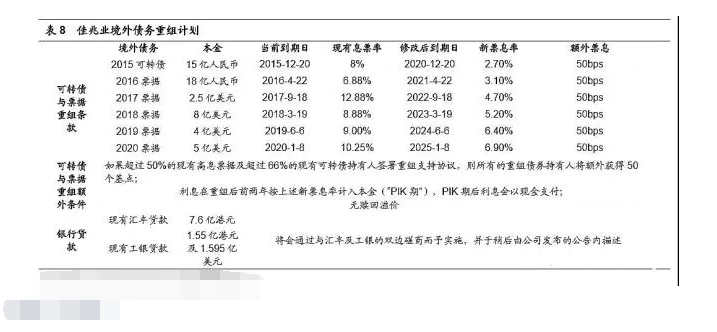

2015年3月8日,佳兆业首次公布海外重组计划,具体为“保保费、降息、延长展期”,属于其他债务条件。

佳兆业海外债务包括5张高息票据、1张可转换债券和海外贷款,总额约为170亿元人民币。重组方案是:对于5张高息票据和1张可转换债券,本金不降低,但票面利率从原来的6.875%到12.875%大幅降低到2.7%到6.9%的区间,票面利率降低50%以上,还款期限延长5年。

重组方案旨在通过综合措施降低海外债权人的心理预期,为后续债务重组创造有利于债务人的外部环境和谈判空间。但与内债重组方案相比,海外债务重组方案整体上减息更多,展期时间更长。例如,中国债务重组后的利率不低于同期银行贷款利率的70%,而海外国家为50%。因此,海外债权人拒绝了海外债务重组计划,佳兆业第一轮重组以失败告终。

3)计划失败的原因:利益分配不均

佳兆业保持了相同的国内外债务重组方式,但海外重组计划未被采纳的主要原因是佳兆业对国内外债权人区别对待,海外债权人希望争取更多利益。

佳兆业离岸债务结构并不复杂,主要分为银行贷款和债券,总额约26.3亿美元。在其中和银行有3笔贷款,分别是在银行, 汇丰,的4亿港元、在银行, 汇丰的7.5亿港元(不同期限)和在亚洲, 工银的2.5亿港元。海外债券有6种,分别是人民币18亿元点心债券(香港)发行的人民币计价债券、人民币15亿元可转换债券和4种高收益美元债券,总本金约24.5亿美元。

4)完善重组计划

在保持国内重组计划内容基本不变的同时,佳兆业修订了海外重组计划的部分内容。

一是替代票据和可转换债券实物支付利率大幅提高0.56%-0.61%,相当于溢价10%以上。去年,做出了继续支付0.56%实物利息的安排,海外债权人的利益得到了更有利的保护。

二是改变海外债务的本金分布结构和到期日。

第三,原方案只为海外债权人提供了一个选择(用成新债券替代债权额,同时获得突值权)到多个选择。

选项1:其债权金额的100%转换为一系列新的高利息票据和或有价值权利,具有新的本金金额、新的到期日和新的息票时间表;

方案二:将其债权金额100%转换为重组后2019年到期的可转换债券;

方案三:以上两种方式的组合,即100%的债权金额转换为各种系列的新高息票据、或有价值权利和重组可转换债券。

经过妥协让步,佳兆业在债权利率和期限设置上增加了对海外债权人的补偿。2016年7月,成完成了成的债务重组。2017年3月27日,佳兆业在港交所正式恢复交易

成功启示

佳兆业能够成功完成债务重组,得益于诸多因素的支持,包括佳兆业丰富的土地储备、决策者尽快完成成债务重组的目标和决心、政府的支持和协调、银行和资金,的支持以及房地产经济的繁荣。

关于佳兆业破产就介绍到这里。广义而言,在我国不良资产整体规模不断扩大的情况下,佳兆业成重组案也可以为我国不良资产处置机构提供借鉴。